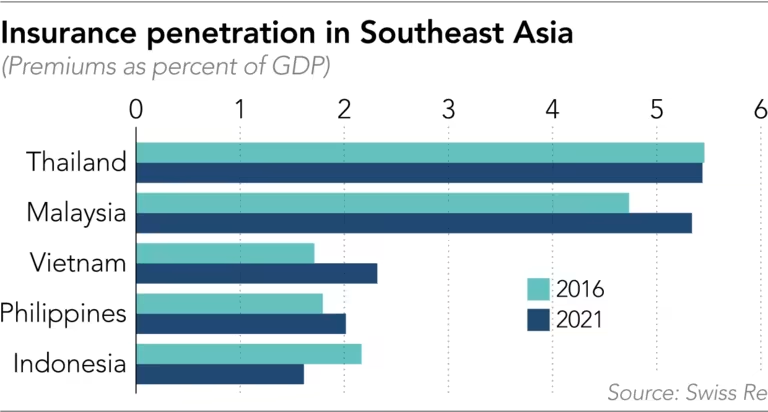

Phản ứng của bà cho thấy thách thức mà các công ty phải đối mặt khi họ cố gắng khuấy động thị trường bảo hiểm Đông Nam Á. Mức độ thâm nhập bảo hiểm vẫn còn nhẹ ở mọi nơi trong khu vực ngoại trừ Singapore, và các mạng lưới bán hàng thường lâu đời từ Thái Lan đến Việt Nam, nơi những người bán hàng đôi khi ngồi dọc đường cao tốc, rao bán các hợp đồng mua bán xe máy có giá chỉ khoảng 1 USD/năm.

Các công ty khởi nghiệp về công nghệ tài chính đang cố gắng giành lấy khách hàng khi họ mang đến những sản phẩm mới và cách bán hàng mới - bao gồm cả thông qua các nền tảng mà người dùng sử dụng hàng ngày. Điều này cũng gây ra những cuộc tranh luận mới về vấn đề quyền riêng tư.

Câu hỏi đặt ra là liệu lĩnh vực mới nổi của "insurtech" (một thuật ngữ kết hợp giữa bảo hiểm và công nghệ) có lựa chọn được mô hình kinh doanh phù hợp cho khu vực Đông Nam Á hay không. PasarPolis của Indonesia cho rằng nó có thể.

Công ty cho biết phần lớn doanh thu của PasarPolis đến từ bảo hiểm được bán trong các giao dịch được thực hiện trên nền tảng của bên thứ ba. Ví dụ, khi mọi người lái xe cho Gojek hoặc đặt mua ba lô từ Shopee, họ có thể thêm bảo hiểm bằng một cú nhấp chuột. Nếu có bất cứ điều gì không ổn, họ sẽ được hoàn trả trong vòng vài phút.

Định giá cơ hội và bảo mật dữ liệu là mối quan tâm khi các công ty khởi nghiệp mang công nghệ bảo hiểm đến Indonesia và Việt Nam, nơi mọi người thường bán các hợp đồng xe máy bên đường. Ảnh: Nikkei

Theo Cleosent Randing, Giám đốc điều hành của PasarPolis, để giành được khách hàng nhiều lần, công ty phải nhanh chóng thanh toán các yêu cầu bồi thường. Ông nói, định kiến của các công ty bảo hiểm chống lại các khoản thanh toán như vậy vì nó làm tổn hại đến lợi nhuận là suy nghĩ ngắn hạn.

Lãnh đạo PasarPolis chia sẻ rằng: "Từ bảo hiểm và tình yêu đã cách xa nhau rất nhiều. Chúng tôi muốn làm cho bảo hiểm trở thành một sản phẩm tiêu dùng đáng để mọi người yêu thích".

Với các nhà đầu tư như nhà sản xuất điện thoại thông minh Xiaomi và Gojek, PasarPolis đã mở rộng sang Thái Lan và Việt Nam, đồng thời sẽ tung ra một ứng dụng di động để mọi người mua các chính sách phù hợp với nhiều nhu cầu.

Các dịch vụ công nghệ bảo hiểm khác trong khu vực đến từ Qoala, Grab và Coverfox, cũng như các công ty bảo hiểm lâu đời hơn.

Sự mở rộng của PasarPolis diễn ra vào thời điểm có sự thay đổi sâu rộng đối với ngành bảo hiểm, với xu hướng từ những chiếc xe có tuổi thọ cao hơn sang xe điện và xe tự lái khiến công việc của các chuyên gia tính toán ngày càng trở nên phức tạp.

Cũng có câu hỏi đặt ra là liệu các công ty có thể kiếm được lợi nhuận bằng cách bán, theo cách nói của Randing, các gói bảo hiểm "cỡ nhỏ" hay không. PasarPolis cho biết họ có cơ sở dữ liệu gồm 20 triệu khách hàng và hy vọng rằng số lượng này sẽ có lợi cho công ty.

Nhà phân tích Christian Konig nói rằng trong khi việc bán nhiều gói bảo hiểm nhỏ có thể hiệu quả đối với một số công ty, các hợp đồng lớn hơn mới là những thứ đem về lợi nhuận cao. Giám đốc điều hành của Fintech News Network đã đưa ra một ví dụ về chuyến bay mà ông đã đặt từ Singapore sang Dubai, có mức phí bảo hiểm lên tới 200 USD.

Mức độ thâm nhập của bảo hiểm ở các quốc gia Đông Nam Á giai đoạn 2021 - 2026 (dự kiến). Nguồn: Asia Nikkei

Các nhà phân tích cho biết, một số công ty insurtech của châu Á đã tìm ra hình mẫu trong chính sách bán hàng qua các nền tảng của bên thứ ba, từ thanh toán đến các kênh thương mại điện tử như Lazada hay Tiki. Điều này cho phép họ tiết kiệm chi phí phân phối, cũng như khai thác cơ sở người dùng lớn.

"Châu Á, ở một số khía cạnh, đang dẫn đầu trong không gian hệ sinh thái bảo hiểm. Trung Quốc và các quốc gia Đông Nam Á đang trở thành động lực cho thị trường. Người dùng ở các khu vực này có mật độ sử dụng ứng dụng lớn, qua đó giúp các công ty bảo hiểm có thể tiếp cận nhiều đối tượng hơn", đối tác của McKinsey, Alex Kimura, cho biết. Đông Nam Á, Trung Quốc và Ấn Độ là ba thị trường chiếm khoảng 50% mức tăng trưởng toàn cầu trên thị trường bảo hiểm.

Swiss Re cũng coi siêu ứng dụng là một con đường để tăng trưởng. Trong một báo cáo về bảo hiểm năm 2021, công ty có trụ sở tại Zurich cho biết: "Chúng tôi mong đợi các nền tảng trực tuyến liên kết với các nguồn rộng hơn như mạng xã hội (ví dụ như WeChat ở Trung Quốc và Grab ở Đông Nam Á) hoặc các ứng dụng theo dõi sức khỏe. Điều này sẽ trở thành chìa khóa cho nguồn bán bảo hiểm nhân thọ vì người tiêu dùng sử dụng các kênh kỹ thuật số để mua bảo hiểm có khả năng sẽ sử dụng lại cùng một kênh".

Một cách phổ biến khác mà các công ty bảo hiểm cố gắng tiết kiệm tiền là sử dụng công nghệ máy học (machine learning) để xử lý các con số rủi ro. Việc đưa ra dự đoán tốt hơn giúp các công ty có thể điều chỉnh chi phí và doanh thu, nhưng cũng giống như việc dựa vào nền tảng của bên thứ ba, việc sử dụng công nghệ máy học và dữ liệu lớn cũng có thể tiềm ẩn những cạm bẫy.

Được trang bị với lượng lớn dữ liệu người dùng, các công ty bảo hiểm có thể xây dựng hồ sơ khách hàng với hàng trăm đặc điểm, tính phí bảo hiểm cao hơn cho những người thường xuyên lui tới một nhà hàng nhất định, hoặc có một cấu trúc gen nhất định, các nhà phân tích cho biết.

David Tuffley, giảng viên công nghệ cao cấp tại Đại học Griffith của Úc, nói về các công ty bảo hiểm: "Có khả năng bị lạm dụng rất lớn vì dữ liệu tồn tại và hồ sơ người dùng ở đó. "Và các thuật toán có thể sử dụng các tập dữ liệu lớn này ngày càng thông minh hơn".

Tuffley cho biết, mối quan tâm về ngành nói chung bao gồm phân biệt đối xử và mất quyền riêng tư của cá nhân.

Những người sử dụng ứng dụng để đếm số bước của họ hoặc đo lường các chỉ số sức khỏe khác, có thể đủ điều kiện nhận phí bảo hiểm y tế thấp hơn. Các công ty bảo hiểm y tế gọi đây là một khoản giảm giá, trong khi những người không thể hoặc không sử dụng các ứng dụng như vậy có thể coi đó là một hình phạt.

"Không có ranh giới rõ ràng giữa việc giá cả và chỉ để thị trường quyết định giá", Tuffley cho biết trong một cuộc phỏng vấn, đồng thời khuyến nghị các công ty bảo hiểm nên đặt các điều khoản sử dụng "bằng ngôn ngữ đơn giản" để mọi người biết điều gì sẽ xảy ra với dữ liệu của họ". Một số người không bận tâm. Những người khác nghĩ, "Không, đó là một sự xâm phạm quyền riêng tư".

(Nguồn: Nikkei)